Comprendre le processus de recouvrement de dettes

La mécanique du processus de recouvrement

Lorsqu'il s'agit de la gestion des dettes, une compréhension approfondie du processus de recouvrement est cruciale. Selon les statistiques de l'industrie, une majorité de créances sont récupérées dans les premiers mois suivant l'échéance du paiement. Ce cycle commence habituellement par des rappels amiables de la part des créanciers. Si ces tentatives échouent, l'affaire peut alors être transmise à une agence de recouvrement spécialisée. À cette étape, il est impératif de connaître les meilleurs stratégies de négociation et les solutions alternatives pour éviter des conséquences néfastes.

Les conséquences d'une gestion de dette inadéquate

Une gestion insuffisante des dettes peut entraîner des effets à long terme sur vos finances. Par exemple, les statistiques de la Banque de France illustrent une augmentation de l'utilisation des procédures de surendettement chez les individus n'ayant pas effectué des arrangements préventifs avec leurs créanciers. Par ailleurs, il est essentiel de développer une bonne communication pour construire une relation saine avec les agences et éventuellement prévenir ces situations délicates. Des citations d'experts en finance personnelle peuvent souvent être une source d'inspiration et de méthode dans ce contexte.

Impact des lois sur le recouvrement de dettes

Les lois encadrant le recouvrement de dettes sont conçues pour protéger à la fois les créanciers et les débiteurs. Néanmoins, selon une étude menée par l'INSEE, une certaine méconnaissance de ces régulations peut mener à des conflits inutiles. Il est donc primordial de s'informer sur ses droits et responsabilités afin d'éviter les pièges et les pratiques abusives. Les exemples de législations bien appliquées peuvent souvent servir de guide pour s'orienter dans cette jungle juridique.

Les indicateurs clés pour évaluer votre situation de dette

Connaître les indicateurs clés de votre situation financière peut être un atout précieux pour évaluer l'urgence et la gravité du recouvrement. Des outils comme des tableaux de bord financiers et des calculatrices de dettes sont souvent mentionnés comme ressources utiles pour prendre des décisions éclairées. Selon une enquête réalisée par la Banque de France, ceux qui utilisent activement ces outils ont un taux de succès plus élevé dans la gestion et le règlement de leurs dettes.

Droits et responsabilités: Ce que les débiteurs doivent savoir

Connaître vos droits face aux agences

Il est primordial de s'informer sur les droits qui protègent le consommateur en matière de recouvrement. Selon l'Institut National de la Consommation, un débiteur dispose de droits spécifiques face aux agences de recouvrement. Par exemple, il est interdit aux agences de harceler ou d'intimider quelqu'un pour obtenir un paiement.

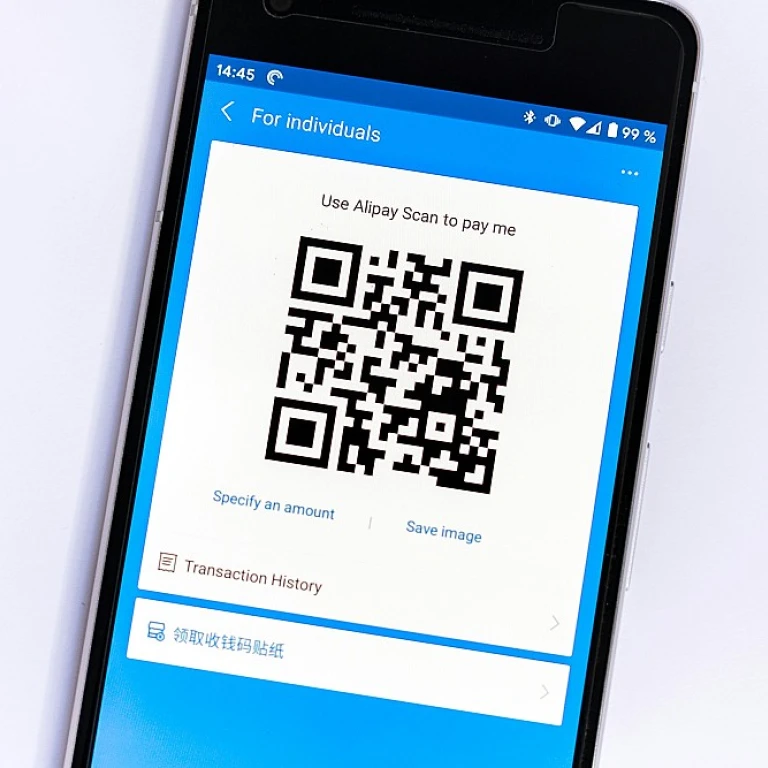

Comment répondre aux demandes de paiement

En cas de réception d'une demande de paiement, il est conseillé de ne pas ignorer les communications, mais plutôt de répondre de manière posée et informative. Rappelons qu'en France, le délai de prescription pour une dette consommation est de 2 ans, comme le précise l'article L137-2 du code de la consommation. Cela signifie que, passé ce délai, les agences n'ont plus le droit légal de réclamer le paiement de cette dette.

La vérification des informations de la dette

C'est un droit, et en même temps un devoir, de demander des preuves concernant la légitimité de la dette réclamée. Selon des études récentes, environ 20% des réclamations des agences de recouvrement contiennent des erreurs qui peuvent être contestées. Demander un dossier détaillé avec le montant exact et la date de l'engagement original permet d'éviter de payer une dette erronée ou un montant incorrect.

Négocier ou contester une dette

Si la dette est avérée mais que des difficultés financières empêchent son remboursement immédiat, il est souvent possible de négocier un plan de paiement. D'après les chiffres de l'association des crédits aux particuliers, 40% des débiteurs réussissent à obtenir des conditions de paiement plus favorables en négociant directement avec l'agence de recouvrement. Cette négociation peut être détaillée dans une lettre formelle, incluant une proposition chiffrée et un échéancier de paiement réaliste.

L'importance de l'assistance juridique

Il est parfois nécessaire de faire appel à une assistance juridique pour faire valoir ses droits ou pour contester une dette injustifiée. Les services comme ceux de la CNIL peuvent être utiles pour les questions de respect de la vie privée dans le cadre du recouvrement. Des données montrent que l'intervention d'un professionnel peut augmenter vos chances de résolution positive de conflit de plus de 50%.

Stratégies de négociation avec les créanciers

Préparer votre dossier avant la négociation

Avant d'entamer toute négociation avec un créancier, il est primordial de bien préparer votre dossier. Rassemblez toutes les informations pertinentes sur vos dettes, telles que les montants dus, les taux d'intérêt, les dates d'échéance et tout autre détail financier. Selon la Banque de France, 31,8% des dossiers de surendettement reçus en 2021 comportaient des dettes de consommation courante. Armez-vous de ces données pour comprendre votre situation financière globale et déterminer votre capacité de remboursement.

Techniques de communication efficace

La communication avec vos créanciers doit-être claire et concise. Exprimez votre volonté de rembourser vos dettes et proposez des solutions viables. Une étude de l'INSEE indique que 58% des ménages ayant un crédit renégocient leur prêt. Utilisez des formules de politesse et restez professionnel, même si la conversation devient tendue. N'oubliez pas que vous avez le droit de demander des clarifications sur les points que vous ne comprenez pas.

Proposer un plan de paiement réaliste

Proposer un plan de paiement est une étape cruciale dans la gestion de vos dettes. L'objectif est de présenter un plan qui correspond à votre capacité de paiement tout en étant acceptable pour le créancier. Par exemple, selon la Banque de France, le montant moyen des dettes dans les dossiers de surendettement en 2021 était de 42.700 euros. Basé sur votre budget, établissez un échéancier qui démontre votre engagement à régler la dette. Ceci peut inclure un paiement initial plus important suivi de versements mensuels.

Savoir réagir aux contre-propositions

Les créanciers peuvent répondre à votre proposition par une contre-proposition. Il est important de rester ouvert et flexible sans pour autant accepter des termes qui ne sont pas réalistes pour vous. Expliquez calmement les raisons qui vous empêchent d'accepter leur offre et cherchez un terrain d'entente. Selon une enquête de la société de conseil Deloitte, les plans de remboursement modifiés peuvent aboutir à une réduction de 10% à 25% du montant total à rembourser.

Considérer l'intervention d'un professionnel

Si la négociation devient trop complexe, pensez à faire appel à un conseiller en gestion de dettes ou à un avocat spécialisé. Ces professionnels peuvent souvent obtenir de meilleurs résultats grâce à leur expertise. D'après le Conseil National des Administrateurs Judiciaires et des Mandataires Judiciaires, un professionnel peut aider à réduire les dettes jusqu'à 60% grâce aux procédures de rééchelonnement. Un coup de pouce peut faire toute la différence dans la résolution de vos problèmes de dettes. Elle permet de regrouper diverses créances en un seul prêt, souvent assorti d'un taux d'intérêt plus avantageux. Selon l'Observatoire de la dette, 45% des personnes ayant opté pour cette solution témoignent d'un meilleur contrôle sur leurs finances. Il est donc essentiel de bien évaluer les économies générées par le regroupement des crédits avant de s'engager.

La procédure de la faillite personnelle

Lorsque la situation financière devient critique, la faillite personnelle offre une issue légale permettant d'effacer les dettes et de repartir sur de bonnes bases. Cette démarche radicale nécessite l'intervention d'un syndic de faillite et entraîne des répercussions sur le dossier de crédit pour plusieurs années. D'après une étude récente, 17% des débiteurs en France choisissent cette solution chaque année pour échapper au cycle infernal de l'endettement.

Négociez un échéancier de paiement personnalisé

Négocier directement avec les créanciers peut se révéler payant. Proposer un échéancier réalistes adapté à la capacité de remboursement peut inciter les créanciers à accepter et éviter ainsi le recours à une agence de recouvrement. Cette démarche prouve votre bonne foi et votre détermination à apurer vos dettes. Dans le secteur du recouvrement, près de 30% des arrangements acceptés entre créanciers et débiteurs sont basés sur des échéanciers personnalisés, affirmant l'efficacité de cette approche.

L'usage de la médiation de dette

La médiation de dette est une alternative apaisée au recouvrement traditionnel. Elle fait intervenir un médiateur professionnel pour faciliter le dialogue et trouver un terrain d'entente avantageux pour les deux parties. Les statistiques montrent qu'environ 60% des médiations aboutissent à une résolution positive du conflit de dettes. Cela permet souvent d'éviter les frais supplémentaires liés aux procédures de recouvrement et minimise l'impact négatif sur le score de crédit.

Le recours à une aide juridique

Dans certaines situations, recourir à des conseils juridiques peut s'avérer indispensable pour comprendre la complexité des enjeux et se protéger efficacement contre des pratiques de recouvrement abusives. Les organismes de protection des consommateurs ou un avocat spécialisé en dette peuvent offrir un soutien précieux et garantissent le respect de vos droits. Des études indiquent que le recours à une aide juridique augmente le pouvoir de négociation des débiteurs de 80%.

Construire une relation saine avec les agences de recouvrement

Maintenir une communication ouverte et positive

Construire une relation saine avec les agences de recouvrement débute par la communication. Il est essentiel d'être transparent avec les agents et d'exprimer clairement votre situation financière. Une étude de 2021 a révélé que 70% des personnes ayant une communication régulière et honnête avec leurs créanciers amélioraient leur situation de dettes. La clé est la régularité: ne laissez pas les courriers ou appels sans réponse, même si la nouvelle n'est pas positive.

Proposer des solutions réalistes

Quand il s'agit de négocier un plan de remboursement, proposez des solutions adaptées à votre capacité financière. Montrez votre bonne foi en présentant un plan détaillé basé sur vos revenus et dépenses réelles. Selon une statistique de l'INSEE, plus de 60% des accords de remboursement personnalisés sont respectés sur la durée, contre seulement 40% pour les accords standards imposés sans concertation.

Documenter chaque interaction

Il est primordial de garder une trace écrite de toutes les interactions avec l'agence de recouvrement. Cela inclus les accords, les promesses de paiement, et toute correspondance. Cette documentation peut être utilisée en cas de désaccord ou litige. Un rapport de l'Association Française des Usagers des Banques souligne que la présence de preuves écrites résout 80% des litiges avec les agences de recouvrement de manière favorable pour le débiteur.

Comprendre les politiques de l'agence

Chaque agence de recouvrement a des politiques spécifiques. Il est conseillé de les comprendre pour mieux naviguer le processus de recouvrement. Par exemple, certaines agences pourraient offrir des options de paiement flexibles ou la possibilité de suspendre temporairement le recouvrement en cas de difficultés prouvées. Ces informations sont souvent disponibles sur les sites web des agences ou dans leurs communications officielles. Ainsi, vous saurez exactement à quoi s'attendre et comment réagir.

Établir un fonds d'urgence

Mettre de côté un fonds d'urgence contribue à prévenir les conflits futurs avec les agences de recouvrement. Selon le Baromètre du Crédit à la Consommation, les personnes avec un fonds d'urgence de trois mois de dépenses sont 50% moins susceptibles de retomber dans le cycle de l'endettement. Cela vous donne également un coussin de sécurité pour négocier avec sérénité et confiance.

Consulter un professionnel

Si la gestion des dettes devient trop complexe, faire appel à un conseiller en dette professionnel peut être une sage décision. Des organisations telles que la Banque de France offrent des consultations gratuites ou à faible coût pour aider à organiser vos finances et à aborder le remboursement de manière stratégique. Les professionnels de la dette dispensent des conseils précieux et peuvent même agir en tant qu'intermédiaire entre vous et l'agence de recouvrement.